-

每股收益

每股收益

光辉国际 (Korn Ferry) 发布 2025 财年 Q3 财报:收入 6.687 亿美元,调整后 EBITDA 增至 1.145 亿美元

HRTech概要:全球组织咨询公司 Korn Ferry 公布2025财年第三季度财报。公司本季度的 费用收入(fee revenue) 达 6.687亿美元,与去年同期持平,但按固定汇率计算增长2%。其中,招聘流程外包(RPO) 业务收入同比增长 4%,新签订单金额达 2.1亿美元,其中 64% 来自新客户,36% 来自续约或扩展合同。

盈利情况方面, Korn Ferry 录得净利润 5840万美元,利润率 8.7%,较去年下降 10个基点。不过,调整后息税折旧摊销前利润(Adjusted EBITDA)增长至 1.145亿美元,调整后EBITDA利润率提升至 17.1%,同比增长 190个基点,表明公司在 成本控制与顾问生产力 方面取得积极成效。

更多全球HR科技动态,请关注HRTechChina

2025 年 3 月 11 日,全球组织咨询公司光辉国际 Korn Ferry(NYSE: KFY) 公布 2025 财年第三季度(Q3)财报,显示公司在人才管理、招聘流程外包(RPO)和执行搜索业务上的稳健表现。

财报关键数据:

📌 总费用收入(Fee Revenue):6.687 亿美元,同比持平,按固定汇率计算增长 2%。📌 净利润(Net Income):5840 万美元,利润率 8.7%,较去年同期 8.8% 略有下降 10 个基点。📌 调整后 EBITDA:1.145 亿美元,调整后 EBITDA 利润率 17.1%,同比增长 190 个基点。📌 调整后每股收益(Adjusted EPS):1.19 美元,高于去年同期的 1.07 美元。📌 股票回购: Q3 期间回购 23.7 万股,价值 1790 万美元,提升股东回报。

各业务板块表现:

✅ 招聘流程外包(RPO)业务 收入 8470 万美元,同比增长 4%,新签订单 2.1 亿美元,其中 64% 来自新客户,36% 为续约或扩展合同。✅ 执行搜索(Executive Search)业务 收入 2.046 亿美元,同比增长 3%,受益于新项目数量的增加。✅ 咨询(Consulting)业务 收入 1.587 亿美元,同比下降 5%,主要因组织战略和薪酬管理项目减少。✅ 数字化解决方案(Digital)业务 收入 9080 万美元,基本持平(按固定汇率增长 3%),调整后 EBITDA 利润率达 31.3%,同比提高 100 个基点。

未来展望:Q4 FY'25 业绩预期

Korn Ferry 预计 2025 财年第四季度(Q4) 费用收入将在 6.8 亿至 7 亿美元 之间,调整后每股收益预计 1.22 至 1.30 美元,公司仍然保持稳健增长预期。

Korn Ferry 首席执行官 Gary Burnison 表示:"未来的宏观环境将围绕着劳动力供需失衡展开,企业必须重新构想和提升员工技能,激励和发展人才,并拥抱推动未来工作模式的技术。Korn Ferry 具备推动组织绩效的专业能力,为客户提供人才战略支持,以应对市场变化。"

关于 Korn Ferry:Korn Ferry 是全球领先的组织咨询公司,致力于帮助企业优化人才战略,从招聘到组织设计、薪酬激励、职业发展等方面,提供全方位的解决方案。

-

每股收益

每股收益

Heidrick & Struggles 2024 Q4 业绩亮眼:营收增长9%,全年突破10.99亿美元

全球知名领导力咨询与人才解决方案公司 Heidrick & Struggles(纳斯达克代码:HSII)于 2025 年 3 月 3 日公布了 2024 年第四季度及全年财报。数据显示,公司在全球经济不确定性增加的背景下,依然实现了稳健增长,第四季度净收入 2.76 亿美元,同比增长 9%,全年净收入达 10.99 亿美元,同比增长 7%,均超出市场预期。

尽管公司在 Q4 计入了 4.33 亿美元的非现金商誉减值费用,主要影响按需人才(On-Demand Talent)业务,导致 GAAP 口径下的季度净亏损 1500 万美元,全年净利润 870 万美元,但整体调整后净收入仍实现显著增长。

核心财务表现:净利润与每股收益显著提升

2024 年第四季度,公司 调整后 EBITDA(息税折旧摊销前利润)达 2610 万美元,EBITDA 利润率 9.5%,虽低于 2023 年同期的 14.1%,但调整后净收入 2290 万美元,同比增长 54.2%,调整后每股收益 1.08 美元,较 2023 年同期的 0.72 美元 增长 50%。

全年调整后 EBITDA 1.11 亿美元,EBITDA 利润率 10.1%,略低于 2023 年的 12.2%。全年调整后净收入 6610 万美元,同比增长 9.4%,调整后每股收益 3.12 美元,同比增长 7.2%,显示出公司整体业务的稳健增长趋势。

然而,由于 Q4 计入了一项 4.33 亿美元的非现金商誉减值费用,主要涉及按需人才(On-Demand Talent)业务,同时全年还包括 5900 万美元的商誉减值费用和 690 万美元的重组费用,使得 GAAP 口径下全年净利润仅 870 万美元,远低于 2023 年的 5440 万美元,但调整后业绩仍保持增长。

三大业务板块均实现增长,Executive Search 依然是主要营收来源

Heidrick & Struggles 的 三大核心业务——高管搜寻(Executive Search)、按需人才(On-Demand Talent)、领导力咨询(Heidrick Consulting) 在 2024 年 Q4 均实现增长,进一步巩固了公司在全球高端人才管理市场的领先地位。

高管搜寻(Executive Search):

Q4 营收 2.03 亿美元,同比增长 10.1%,其中:

美洲市场增长 11.1%(固定汇率调整后增长 11.7%)。

欧洲市场增长 8.1%(固定汇率调整后增长 7.3%)。

亚太市场增长 7.6%(固定汇率调整后增长 8.0%)。

全年高管搜寻收入达 8.18 亿美元,同比增长 4.9%,仍是公司最核心的收入来源。

2024 年高管搜寻顾问生产力提升至 200 万美元/人,较 2023 年的 190 万美元/人 进一步提高。

按需人才(On-Demand Talent):

Q4 收入 4230 万美元,同比增长 3%,全年收入 1.68 亿美元,同比增长 10.4%。

由于 Q4 计入商誉减值,调整后 EBITDA 为 -120 万美元,而 2023 年同期为 盈利 80 万美元,表明该业务仍面临盈利压力。

领导力咨询(Heidrick Consulting):

Q4 收入 3130 万美元,同比增长 11.5%,全年收入 1.12 亿美元,同比增长 18.6%,是公司增长最快的业务板块。

但由于运营成本上升,调整后 EBITDA 亏损 620 万美元,较 2023 年的 580 万美元亏损 略有扩大。

财务稳健,董事会宣布每股 0.15 美元股息

公司董事会宣布 2025 年第一季度派发每股 0.15 美元的现金股息,股息将在 3 月 27 日支付,受益股东为 3 月 13 日收盘时的登记股东。这显示出公司管理层对未来增长的信心,同时回报长期投资者。

2025 Q1 前景展望:维持稳健增长目标

面对全球经济环境的不确定性,Heidrick & Struggles 预计 2025 年 Q1 营收将在 2.63 亿至 2.73 亿美元 之间,延续稳健增长趋势。这一预测基于:

高管搜寻市场的持续需求,特别是在北美和亚太市场的增长动力。

按需人才服务的长期潜力,尽管短期内受到商誉减值影响,但整体市场需求依然存在。

领导力咨询业务的持续扩张,该业务已连续多个季度实现两位数增长。

CEO 展望:强化品牌与技术驱动增长

Heidrick & Struggles 首席执行官 Tom Monahan 表示,公司在 2024 年展现出强劲增长势头,特别是在全球动荡的市场环境下,高管搜寻、按需人才与咨询业务的协同效应正持续释放价值。他强调,未来公司将重点关注以下几个方向:

强化品牌影响力,巩固公司在全球高端人才管理市场的领先地位。

加速技术创新,通过 AI 和数据驱动的解决方案提升客户体验。

优化业务结构,提高各业务板块的盈利能力,特别是按需人才与咨询业务。

展望未来,Heidrick & Struggles 计划利用其 深厚的行业经验、强大的品牌资产 以及 先进的技术能力,进一步满足全球企业对卓越领导力和人才解决方案的需求,并在不断变化的市场环境中继续创造长期价值。

-

每股收益

每股收益

加拿大企业学习管理平台 Docebo发布2024年Q4及全年财报:全年收入2.17亿美元,净利润增长841%,财报后股价暴跌21%

加拿大知名Docebo近日发布2024年第四季度及全年财报,公司业绩表现稳健,增长态势明显。Q4 总收入达 5700万美元,同比增长 16%,全年收入达到 2.169亿美元,同比增长 20%。订阅收入仍是核心,占总收入的 95%,达 5400万美元。净利润大幅增长至 1190万美元,而年度经常性收入(ARR)达 2.197亿美元,较去年增长 2540万美元。

财报发布后股价单日暴跌21.43%,从前一日收盘价$37.33大幅下挫至$29.33

2025年2月28日,全球领先的AI驱动企业学习平台 Docebo Inc.(NASDAQ: DCBO, TSX: DCBO) 发布2024年第四季度及全年财务报告,显示公司在营收和盈利能力方面取得了强劲增长。然而,尽管财务表现亮眼,市场反应却相对悲观,财报发布后股价单日暴跌21.43%,从前一日收盘价$37.33大幅下挫至$29.33,盘中最低触及$27.61,创下过去一年的最低点。市场对Docebo的业绩增长放缓及未来指引持谨慎态度,引发投资者抛售。

Q4及全年财报亮点:收入、利润显著增长

1. 2024年Q4核心财务数据

总收入:$57.0M,同比增长16%。

订阅收入:$54.0M,同比增长16%,占总收入的95%。

毛利润:$46.4M,毛利率81.3%(去年同期为81.2%)。

净利润:$11.9M,同比增长269%(去年同期$3.2M)。

调整后净利润:$8.7M,调整后每股收益**$0.29**(去年同期$0.26)。

年度经常性收入(ARR):$219.7M,季度增长**$9.2M**,全年增长**$25.4M**。

调整后EBITDA:$9.5M,占总收入的16.7%(去年同期为13.2%)。

自由现金流:$10.1M,占总收入的17.7%(去年同期为14.2%)。

2. 2024财年全年数据

总收入:$216.9M,同比增长20%。

订阅收入:$204.3M,同比增长20%,占比94%。

毛利润:$175.6M,毛利率81.0%(去年为80.9%)。

净利润:$26.7M,同比增长841%(去年$2.8M)。

调整后净利润:$32.1M,调整后每股收益**$1.06**(去年$0.65)。

调整后EBITDA:$33.6M,占总收入的15.5%(去年为9.0%)。

自由现金流:$32.3M,占总收入的15%(去年为11%)。

现金储备:$92.5M,同比增长28.6%(去年$72.0M)。

客户数:3,978家(去年3,759家),增长5.8%。

合同平均价值(ACV):$55.2K(去年$51.7K),增长6.8%。

净美元留存率(NDR):100%(去年104%)。

Docebo 2024年财报显示,公司在收入、净利润和自由现金流等关键指标上均实现大幅增长,尤其是净利润同比增长841%,表明公司盈利能力已进入加速增长阶段。然而,市场的反应却并不积极,财报发布后股价出现大幅下跌。

股价暴跌21%背后的三大原因

尽管Docebo的财报显示强劲增长,但投资者仍然大幅抛售,导致股价暴跌。以下是可能导致股价下跌的核心因素:

1. 2025年业绩指引低于市场预期

2025年全年收入增速预计将放缓至 11%-13.5%,远低于2024年的20%。

订阅收入增长预计仅为 11.5%-14.0%,市场预期可能更高。

调整后EBITDA利润率预计为18%-19%,虽然高于2024年的15.5%,但增幅有限。

Q1 2025收入指引为 $57.0M-$57.2M,基本与2024年Q4持平,表明短期内增长可能放缓。

投资者对Docebo未来增长潜力存疑,认为2024年的高速增长可能难以持续,因此引发抛售。

2. 净美元留存率(NDR)下降,客户扩展速度减缓

2024年NDR下降至100%(2023年为104%),表明Docebo的现有客户扩展速度放缓,新增收入主要依赖新客户增长,而非老客户升级和追加采购。

ARR增长13%,低于2023年的24%,反映出企业客户预算缩紧或竞争加剧。

投资者担心Docebo的增长模式是否可持续,特别是SaaS行业通常依赖客户的长期续约和追加采购。

3. 宏观经济及市场因素

全球SaaS估值调整:高利率环境下,SaaS企业估值普遍承压,投资者更关注盈利能力而非单纯的收入增长。

短期套利与获利回吐:在财报发布前,Docebo股价曾处于高位,部分投资者选择财报发布后获利了结,加剧了股价下行压力。

未来展望:Docebo能否重拾市场信心?

尽管财报后股价大跌,但Docebo的长期增长潜力依然存在:

✅ AI赋能学习管理

2024年推出 AI Authoring、Advanced Analytics、Communities 三大AI产品,推动企业培训智能化。

AI的深度应用将有助于提升Docebo在企业学习市场的竞争力。

✅ 自由现金流和盈利能力稳健

2024年自由现金流同比增长60.5%,净利润增长841%,显示公司盈利模式成熟。

预计2025年调整后EBITDA利润率将提升至18%-19%。

🚨 风险点

2025年收入增速放缓,投资者需关注ARR增长能否回升至15%以上。

宏观经济环境仍然充满不确定性,SaaS行业的市场情绪可能继续影响估值。

总结:Docebo股价大跌,投资者如何应对?

Docebo 2024年财报显示公司收入增长20%,净利润增长841%,但财报发布后股价暴跌21%,反映市场对2025年增长放缓的担忧。股价大跌主要由以下因素导致: 1️⃣ 2025年收入指引低于市场预期,增速放缓至11%-13.5%。2️⃣ NDR下降至100%,客户扩展速度减缓。3️⃣ 全球SaaS行业估值调整,高利率环境下市场更关注盈利能力。

🔍 投资策略:

长期投资者:Docebo仍具备AI驱动的增长潜力,短期股价调整可能提供买入机会。

短线交易者:需关注股价企稳信号,等待市场情绪修复。

📈 关键问题:Docebo的增长还能回到20%以上吗?2025年的AI产品能否推动更高ARR增长?如果2025年ARR增长超预期,Docebo股价可能迎来修复性上涨! 🚀

-

每股收益

每股收益

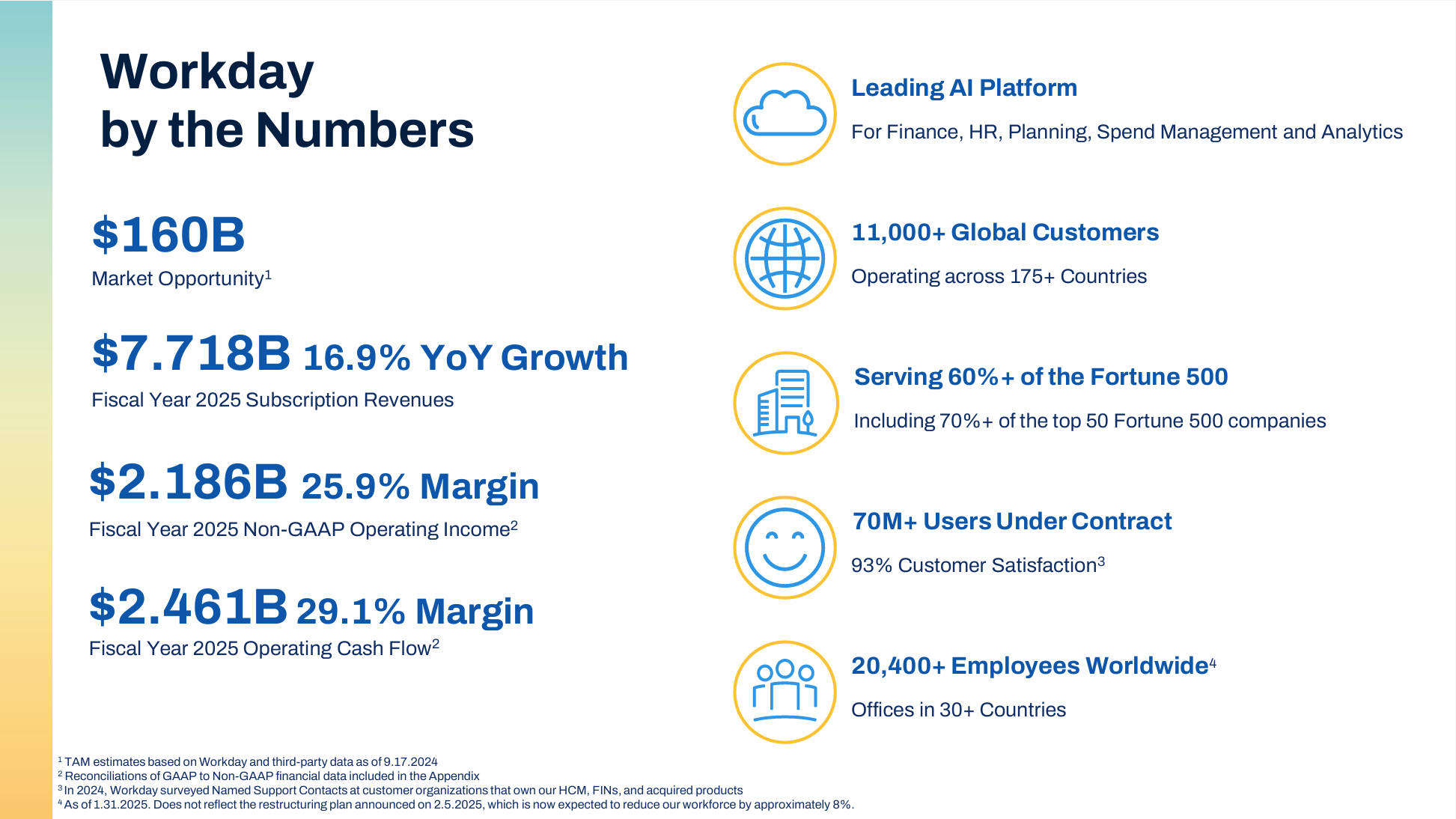

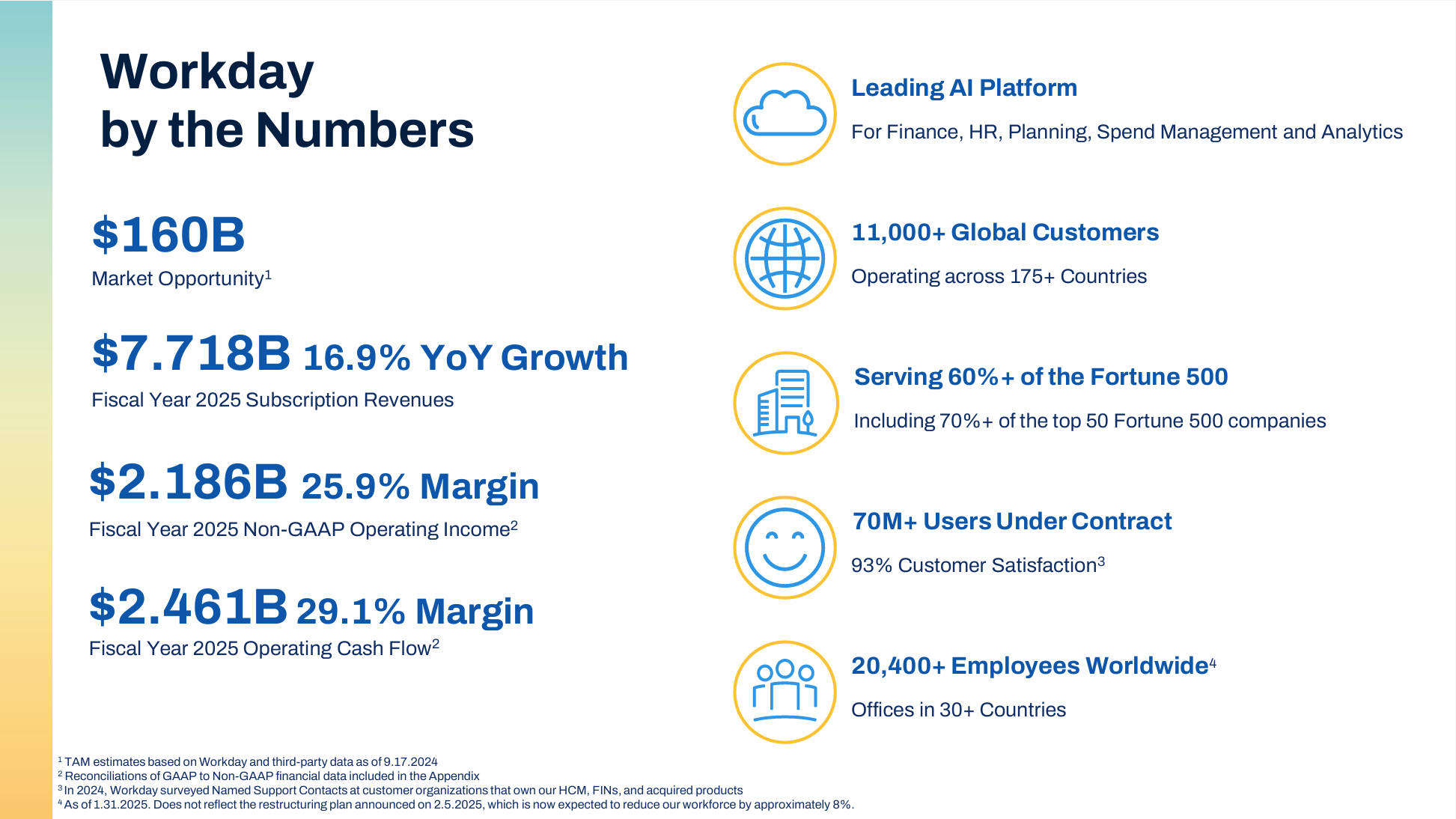

【财报】Workday发布2025财报,年度营收84.46亿美元,订阅增长16.9%,特别强调其AI技术的战略优势

Workday刚刚发布了截至2025年1月31日的2025财年第四季度和全年财报。第四季度总收入为22.11亿美元,同比增长15%;订阅收入20.40亿美元,同比增长15.9%。全年总收入达到84.46亿美元,同比增幅16.4%,其中订阅收入达到77.18亿美元,同比增幅16.9%。公司年度运营现金流为24.61亿美元,同比上升14.5%。

2月25日财报发布后,盘后股价大涨10.49%,股价282美元。

本年度运营利润为4.15亿美元,较去年同期的1.83亿美元显著增长,尽管受到8400万美元重组费用的影响,但非GAAP运营利润仍达21.86亿美元,占收入的25.9%。此外,全年非GAAP每股摊薄收益达到7.30美元,同比增长明显。

财报强调了AI技术的战略优势,尤其是推出了新的Workday Agent System of Record,进一步巩固了其在HR科技领域的领先地位。Workday持续扩大客户群,包括全球2000强企业的30%。公司也宣布了与Randstad和TechWolf的新战略合作。

展望2026财年,公司预计订阅收入将达88亿美元,同比增长14%,非GAAP运营利润率预计为28%。Workday将继续专注于提高运营效率和长期战略投资。

Workday第四财季总收入为 22.11 亿美元,同比增长 15.0% 订阅

Workday收入为 20.40 亿美元,同比增长 15.9%

Workday2025 财年总收入为 84.46 亿美元,同比增长 16.4%

Workday订阅收入为 77.18 亿美元,同比增长 16.9%

Workday营运现金流为 24.61 亿美元,同比增长 14.5%

加利福尼亚州普莱森顿,2025 年 2 月 25 日 Workday, Inc. (NASDAQ:WDAY)今天公布了截至 2025 年 1 月 31 日的 2025 财年第四季度和全年业绩。

2025 财年第四季度业绩

总营收为22.11亿美元,较2024财年第四季度增长15.0%。订阅营收为20.40亿美元,较去年同期增长15.9%。

营业收入为 7500 万美元,占收入的 3.4%,而去年同期的营业收入为 7900 万美元,占收入的 4.1%。2025 财年第四季度的营业收入受到 7500 万美元重组费用的影响。第四季度的非 GAAP 营业收入为 5.84 亿美元,占收入的 26.4%,而去年同期的非 GAAP 营业收入为 4.62 亿美元,占收入的 24.0% 。1

每股摊薄净收益为 0.35 美元,而 2024 财年第四季度每股摊薄净收益为 4.42 美元。2025 财年第四季度的每股净收益受到 7500 万美元重组费用的影响,而去年同期受益于 11 亿美元的与美国联邦和州递延税项资产相关的估值准备金释放。非 GAAP 每股摊薄净收益为 1.92 美元,而去年同期的非 GAAP 每股摊薄净收益为 1.57 美元。1

2025 财年业绩

总收入为 84.46 亿美元,较 2024 财年增长 16.4%。订阅收入为 77.18 亿美元,比上年增长 16.9%。

营业收入为 4.15 亿美元,占收入的 4.9%,而 2024 财年的营业收入为 1.83 亿美元,占收入的 2.5%。2025 财年的营业收入受到 8400 万美元重组费用的影响。非 GAAP 营业收入为 21.86 亿美元,占收入的 25.9%,而上一年的非 GAAP 营业收入为 17.41 亿美元,占收入的 24.0% 。1

每股摊薄净收益为 1.95 美元,而 2024 财年的每股摊薄净收益为 5.21 美元。2025 财年的每股净收益受到 8400 万美元重组费用的影响,而上一年受益于 11 亿美元的与美国联邦和州递延税项资产相关的估值准备金释放。非 GAAP 每股摊薄净收益为 7.30 美元,而去年同期的非 GAAP 每股摊薄净收益为 5.90 美元。1

12 个月订阅收入积压订单为 76.3 亿美元,较去年同期增长 15.2%。总订阅收入积压订单为 250.6 亿美元,同比增长 19.7%。

经营现金流为 24.61 亿美元,而上年同期为 21.49 亿美元。自由现金流为 21.92 亿美元,而上年同期为 19.17 亿美元。1

作为股票回购计划的一部分,Workday 以 7 亿美元回购了约 290 万股 A 类普通股。

截至 2025 年 1 月 31 日,现金、现金等价物和有价证券为 80.2 亿美元。

新闻评论

Workday 首席执行官 Carl Eschenbach 表示:“随着企业寻求提高生产力、提高运营效率并提供出色的员工体验,我们第四季度的业绩证明了 Workday 的价值主张。Workday 的统一平台为客户提供了终极优势——帮助他们更快地释放价值、降低总体拥有成本,并在我们一流的人力资源和财务解决方案中充分利用人工智能的力量。”

Workday 首席财务官 Zane Rowe 表示:“我们第四季度的业绩得益于业务关键增长领域的稳健表现,包括全套产品和金融产品的持续增长势头、人工智能 SKU 需求的不断增长以及各垂直行业的强劲执行力。”“我们继续预计 2026 财年的订阅收入将达到 88 亿美元,增长 14%,我们现在预计 2026 财年非 GAAP 营业利润率约为 28.0%。我们专注于投资以支持长期增长,同时提高业务效率。”

近期亮点

Workday 宣布推出 Workday 代理记录系统,该系统将使组织能够在一个地方管理其整个 AI 代理团队。Workday 还宣布推出新的基于角色的 Illuminate 代理,用于薪资、合同、财务审计和政策。

Workday 任命 Gerrit Kazmaier 为产品和技术总裁,并宣布 Sayan Chakraborty 将退休。

目前,全球有超过 11,000 家企业使用 Workday,其中包括约 30% 的《福布斯》全球企业 2000 强企业。

Workday 迎来了新的核心客户,包括 First-Citizens Bank & Trust、St. Louis County、UnityPoint Health 和 Vermont State College System,并扩大了与 Aon、Sallie Mae Bank、Sutter Health 和 Toyota 的现有合作关系。

Workday 与 Randstad 和TechWolf建立了新的战略合作伙伴关系 ,并增加了包括MetLife在内的五个新的 Workday Wellness 合作伙伴 。

Workday 主办了 Rising EMEA,这是该公司的年度 EMEA 用户大会,有超过 5,000 名与会者,并 在 Workday Peakon Employee Voice 中推出了 新的 Illuminate 功能,以利用 AI 更深入、更快地获得员工洞察力。

Workday 宣布 Workday Student 将在澳大利亚和新西兰上市,标志着该产品首次在北美以外的全球发布。

KLAS Research 连续第八年将Workday 评为KLAS 2025 大型组织企业资源规划 (ERP) 最佳企业。

财务展望

Workday 对截至 2025 年 4 月 30 日的 2026 财年第一季度提供以下指导:

订阅收入 20.5 亿美元,增长 13%

非公认会计准则营业利润率为 28.0% 1

Workday 对截至 2026 年 1 月 31 日的 2026 财年全年业绩提供如下指引:

订阅收入达 88.00 亿美元,增长 14%

非公认会计准则营业利润率为 28.0% 1

收益电话会议详情

Workday 计划今天召开电话会议,回顾其 2025 财年第四季度和全年财务业绩并讨论其财务前景。电话会议定于太平洋时间下午 1:30/东部时间下午 4:30 开始,可通过 网络直播访问。网络直播将提供现场直播,直播结束后约 90 天内将提供重播。

Workday 使用 Workday 博客 作为披露重大非公开信息和遵守公平披露规则 (Regulation FD) 规定的披露义务的一种方式。

关于Workday

Workday 是一个人工智能平台,可帮助组织管理其最重要的资产—— 人员 和 资金。Workday 平台以人工智能为核心,帮助客户提升员工素质、增强工作效率并推动业务不断向前发展。全球有超过 11,000 家组织使用 Workday,涉及各个行业——从中型企业到 60% 以上的财富 500 强企业。有关 Workday 的更多信息,请访问 workday.com。

© 2025 Workday, Inc. 保留所有权利。Workday 和 Workday 徽标是 Workday, Inc. 的注册商标。所有其他品牌和产品名称均为其各自所有者的商标或注册商标。

前瞻性陈述

本新闻稿包含前瞻性陈述,包括但不限于有关 Workday 2026 财年第一季度和全年订阅收入以及非 GAAP 营业利润率、增长、势头、需求和投资的陈述。这些前瞻性陈述仅基于当前可用的信息和我们当前的信念、期望和假设。由于前瞻性陈述与未来有关,因此会受到难以预测的风险、不确定性、假设和情况变化的影响,其中许多是我们无法控制的。如果风险成为现实,假设被证明不正确,或者我们遇到意外的情况变化,实际结果可能与这些前瞻性陈述暗示的结果存在重大差异,因此您不应依赖任何前瞻性陈述。风险包括但不限于:(i) 我们或第三方提供商的安全措施遭到破坏、未经授权访问我们客户或其他用户的个人数据,或我们的数据中心或计算基础设施运营中断; (ii) 服务中断、应用程序部署延迟以及应用程序无法正常运行;(iii) 隐私问题以及不断变化的国内外法律法规;(iv) 全球经济和地缘政治持续动荡对我们的业务以及我们的客户、潜在客户、合作伙伴和服务提供商的影响;(v) 关键员工流失或无法吸引、培训和留住高技能员工;(vi) 竞争因素,包括价格压力、行业整合、新竞争对手和新应用程序的进入、技术进步以及竞争对手的营销举措;(vii) 我们对合作伙伴网络的依赖,以推动我们收入的额外增长;(viii) 与我们的国内和国际运营相关的监管、经济和政治风险;(ix) 客户和个人对我们的应用程序和服务的采用,包括任何新功能、增强功能和修改,以及我们的客户和用户对他们收到的部署、培训和支持服务的满意度; (x) 与人工智能等新兴技术相关的监管风险以及我们实现开发回报的能力;(xi) 我们实现任何收购或投资公司的预期业务或财务收益的能力;(xii) 信息技术支出的延迟或减少;(xiii) 不利的诉讼结果;以及 (xiv) 销售变化,由于我们的订阅模式,这些变化可能不会立即反映在我们的业绩中。有关这些风险和其他可能影响 Workday 业绩的风险的更多信息,请参阅我们提交给美国证券交易委员会 (SEC) 的文件中。包括我们最新的 10-Q 表或 10-K 表报告以及我们已提交并将不时向 SEC 提交的其他报告,这可能会导致实际结果与预期不同。Workday 不承担任何义务,目前也不打算在本新闻稿发布之日后更新任何此类前瞻性陈述,除非法律要求。

本文档、我们的网站或其他新闻稿或公开声明中提及的任何未发布的服务、特性或功能,如果目前尚未提供,Workday 可能会自行更改,并且可能无法按计划提供或根本无法提供。购买 Workday 服务的客户应根据当前可用的服务、特性和功能做出购买决定。

-

每股收益

每股收益

财报:日本最大的人力资源公司Recruit 2024财年Q2营收达1.8万亿日元,实现5.4%增长,营业利润与每股收益显著提升

Recruit Holdings Co., Ltd. 公布了稳健的 2024 财年第二季度财务业绩,收入达到 1.7987 万亿日元,同比增长 5.4%。 调整后息税折旧摊销前利润(EBITDA)增长 11.9%,达到 3,672 亿日元,营业收入增长 13.4%,达到 2,697 亿日元。 税前利润为 2,970 亿日元,同比增长 13.8%。 人力资源技术部门的收入增长了 10.3%,主要得益于日本市场 57.5% 的增长。 由于营销解决方案部门的 SaaS 扩展,匹配与解决方案业务增长了 2.1%。 人员招聘业务的收入增长了 4.0%,日本的强劲需求抵消了美国和欧洲的下降。 该公司修订了 2024 财年的业绩展望,收入将介于 3.4687 万亿日元和 3.5487 万亿日元之间,显示出稳步增长的态势。

2024年11月11日,日本东京 - 日本领先的人力资源科技公司Recruit Holdings Co., Ltd.(东京证券交易所代码:6098)公布了2024财年第二季度财报,展示了截至2024年9月30日的上半财年业绩。公司在HR科技、匹配与解决方案以及员工配置等主要业务部门均实现了收入增长,尤其是在市场需求增长和成本控制方面表现突出。财报数据显示,尽管面临全球经济波动的不确定性,Recruit Holdings依旧保持了稳健的财务表现,并调整了对2024财年的业绩预期。

1. 财务概况

2024财年前六个月内,Recruit Holdings实现总营收1.7987万亿日元,同比增长5.4%。调整后EBITDA为3672亿日元,同比增长11.9%,而营业利润增长13.4%至2697亿日元,税前利润达到2970亿日元,同比增长13.8%。母公司股东应占利润为2224亿日元,同比增长4.4%。每股基本收益(EPS)为145.64日元,同比增长7.5%。尽管公司综合收益有所下降,至1364亿日元,但整体盈利指标保持稳定增长,表现了公司的抗风险能力和业务拓展能力。

2. 业务部门业绩亮点

Recruit Holdings的业务分为HR科技、匹配与解决方案、员工配置三大板块。各部门在2024财年前六个月均取得了不同程度的增长和亮点,具体表现如下:

HR科技部门

HR科技部门主要覆盖美国、日本及其他地区的人才招聘市场。财报显示,HR科技部门在2024财年上半年实现收入5682亿日元,同比增长10.3%。在美元计价下,美国市场收入同比增长2.4%,受益于付费招聘广告的平均收入上升,弥补了付费广告数量的下降。日本市场增长显著,同比增幅达57.5%,这是由于招聘广告服务从HR解决方案转移至Indeed日本平台的协同效应。此外,其他地区的收入也实现了3.5%的同比增长。

HR科技部门的调整后EBITDA达到2073亿日元,EBITDA利润率升至36.5%,比去年同期上升了2个百分点。这一增长主要得益于成本控制和5月实施的员工人数缩减,进一步巩固了部门的盈利能力。面对市场的供需变化,特别是在美国招聘市场趋于平稳的背景下,HR科技部门展现出了灵活的应对策略和良好的市场适应力。

匹配与解决方案部门

匹配与解决方案部门包括HR解决方案和营销解决方案两大业务板块。财报显示,该部门在2024财年上半年的总收入为4085亿日元,同比增长2.1%。HR解决方案的收入有所下降,原因在于招聘广告收入逐渐转移至HR科技部门。然而,营销解决方案的表现较为亮眼,实现了8.0%的收入增长,主要得益于美容、旅游和餐饮业务及Air BusinessTools SaaS解决方案的稳步增长。此外,房产和其他业务板块的收入也有所增加。

在成本控制方面,该部门的调整后EBITDA达到1080亿日元,同比增长21.7%,EBITDA利润率从去年的22.2%提升至26.4%。成本控制措施主要集中在服务外包支出上,部分被与Indeed PLUS整合的成本所抵消。Air BusinessTools作为核心SaaS解决方案,在不断扩大注册账户数量,截至2024年9月,注册账户总数达到405万,同比增长16.7%。Air BusinessTools的跨应用账户数也稳步增长,推动了营销解决方案的收入增长和客户忠诚度的提升。

员工配置部门

员工配置部门覆盖日本、欧洲、美国和澳大利亚的临时工和派遣工市场。财报显示,该部门在2024财年上半年的收入达到8403亿日元,同比增长4.0%。其中,日本市场收入增长7.2%,主要受益于对临时员工需求的持续增加。而在欧洲、美国和澳大利亚,收入同比减少0.9%,原因是市场需求在经济不确定性下趋于疲软。

剔除汇率影响后,欧洲、美国和澳大利亚市场的收入同比下降5.2%。尽管如此,员工配置部门的调整后EBITDA为554亿日元,同比增长6.4%,EBITDA利润率从6.4%上升至6.6%,反映出公司在应对市场变化方面的稳健策略。日本市场需求的强劲表现和汇率的有利影响帮助公司抵消了欧美市场需求下滑的影响。

3. 资本运作与股东回报

在资本运作方面,Recruit Holdings在2024财年上半年度采取了一系列资本优化措施。公司于2024年7月9日董事会决议回购最多6000亿日元的普通股。截至10月31日,公司已通过东京证券交易所和ToSTNeT-3系统回购了5278.8万股,总购买金额为4748.99亿日元。公司表示,回购股票旨在优化资本结构,并在当前的市场条件下为股东创造更高的回报。

同时,公司还保留了未动用的1130亿日元的透支协议和2000亿日元的承诺信贷额度,并在日本注册了最高2000亿日元的公司债券,以便在适当时机发行。这样的资本运作不仅强化了公司流动性,也为未来的业务扩展提供了充足的资金支持。

4. 未来展望

基于上半财年的业绩表现以及对全球经济环境的判断,Recruit Holdings对2024财年的全年业绩预期进行了调整。公司预计全年营收将达到3.4687万亿至3.5487万亿日元,同比增长1.5%至3.9%;调整后EBITDA预期在6222亿至6822亿日元之间,增幅为4.0%至14.0%;预计全年净利润在3624亿至4074亿日元之间,同比增长2.5%至15.2%。

HR科技部门预计将继续推动Indeed平台的整合,尤其是在日本市场,强化与HR解决方案的协同。匹配与解决方案部门将专注于提高营销解决方案的市场份额,特别是在美容、旅游和房产等领域,以应对全球经济的不确定性带来的挑战。员工配置部门则将继续关注日本市场的强劲需求,同时努力在欧洲和美国市场中保持稳定。

结语

Recruit Holdings在2024财年前六个月的财务表现显示出公司在各业务部门的稳步增长和全球化布局的成功。通过优化成本、战略性回购股票、加强SaaS解决方案的推广,公司展示出对未来发展的信心。尽管全球经济环境存在不确定性,Recruit Holdings凭借其在HR科技、匹配与解决方案以及员工配置方面的优势,有望在接下来的财年内继续保持稳定的增长,为股东和市场带来可持续的价值。

-

每股收益

每股收益

Recruit Holdings 公布 2023 财年业绩,收入达 34,164 亿日元,利润大幅增长

东京,2024年5月15日——Recruit Holdings Co., Ltd.(东京证券交易所代码:6098)今天发布了截至2024年3月31日的2023财年综合财务业绩。尽管收入略有下降,但公司在盈利能力方面取得了显著进展。

财务亮点

收入和利润 Recruit Holdings在2023财年实现收入3,4164亿日元,较上一财年略降0.4%。尽管收入有所减少,公司调整后的EBITDA(息税折旧摊销前利润)增长了9.8%,达到5983亿日元。营业利润则上升了16.9%,达到4025亿日元。此外,归属于母公司的净利润大幅增长31.1%,达到3536亿日元。

每股收益 每股基本收益(EPS)从上一财年的168.59日元增加至225.99日元,涨幅为34%。调整后的每股收益为241.11日元,同比增长20.9%。

资产和负债

截至2024年3月31日,Recruit Holdings的总资产增加至3,1446亿日元,同比增长12.6%。归属于母公司的权益从上一财年的1,6270亿日元增加至2,0009亿日元,增长了23%。

现金流

公司在2023财年净现金流入经营活动为5353亿日元,较上一财年的4381亿日元增加了97.1亿日元。投资活动净现金流出为687亿日元,融资活动净现金流出为3346亿日元。年末现金及现金等价物总额为1,1368亿日元。

分红和财务展望

公司宣布2023财年的总股息为每股23.00日元,并预测2024财年将增加至每股24.00日元。根据2024财年的财务指导,Recruit Holdings预计收入在3,3000亿日元至3,5000亿日元之间,调整后的EBITDA在5700亿日元至6750亿日元之间。

业务分部表现

HR科技部门 HR科技部门在2023财年的收入为1,0118亿日元,同比下降9.3%。如果按美元计算,收入下降了15.0%。美国市场收入下降了13.1%,主要是由于赞助职位需求的减少;美国以外的市场收入则下降了3.0%。尽管收入有所下降,该部门的调整后EBITDA为3443亿日元,略有增长0.6%,调整后EBITDA利润率为34.0%。

匹配与解决方案部门 (Matching & Solutions) 匹配与解决方案部门的收入从上一财年的7606亿日元增长至8078亿日元,同比增长6.2%。该部门的调整后EBITDA为1636亿日元,增长了49.0%。

人力资源部门 (Staffing) 人力资源部门的收入从上一财年的1,5852亿日元增长至1,6342亿日元,同比增长3.1%。尽管在欧洲、美国和澳大利亚的需求有所下降,但日本市场的强劲表现推动了整体增长。

管理层评论

公司管理层表示,尽管全球经济环境不确定,但公司在提高运营效率和利润率方面取得了显著进展。未来,公司将继续专注于技术创新和全球市场的扩展,以实现可持续增长和长期价值提升。

关于Recruit Holdings

Recruit Holdings成立于1960年,最初是为大学生提供就业信息的公司。如今,公司通过HR科技、匹配与解决方案以及人力资源三大业务板块,致力于通过技术和数据提升匹配效率,帮助个人用户和企业客户实现最佳匹配。

扫一扫 加微信

hrtechchina

扫一扫 加微信

hrtechchina

每股收益

每股收益

每股收益

每股收益

每股收益

每股收益

每股收益

每股收益

每股收益

每股收益

每股收益

每股收益

扫一扫 加微信

hrtechchina

扫一扫 加微信

hrtechchina